19.02.2024 - Os efeitos da reforma tributária nas empresas prestadoras de serviços

A reforma tributária deve afetar negativamente as empresas de serviços, conforme o autor Antônio Lino Pinto detalha nesse artigo.

Acompanho com muita atenção o projeto da reforma tributária, recentemente aprovado. Sou da área de Finanças e, portanto, sei muito bem da importância dessas mudanças. Principalmente pela proposta de simplificação e unificação dos tributos e contribuições sociais. Cinco impostos serão eliminados nessa reforma.

- ICMS e ISS serão chamados de IBS.

- PIS, Cofins e IPI serão chamados de CBS.

- A junção desses dois formará um terceiro, que será chamado de IVA.

O Congresso aprovou a estrutura. Agora, serão discutidas as regulamentações e afinamento do processo. Provavelmente teremos alterações, inclusive de alíquota.

Neste momento, ao que tudo indica, esse IVA, que ficará entre 25% e 27%, é o que interessa às empresas de serviços.

Toda essa reforma é bem complexa e tem muitas variantes. Porém, me atenho, aqui, a se realmente isso é bom no aspecto de carga tributária para o setor de serviços. Ou seja, o setor pagará menos impostos?

Entendo que não. Haverá, sim, aumento de carga tributária para boa parte dessas empresas.

Grosso modo, admitindo que esse percentual seja de 25%, com risco de chegar a 28%, a empresa de serviço, ao emitir sua fatura, será devedora de 25% de impostos sobre o valor da fatura emitida. Ela então poderá abater desses 25% todos os créditos que obtiver ao pagar fornecedores de serviços contratados para sua operação. Quanto mais crédito tiver, menor será o desembolso com esse novo tributo.

Esse é o mecanismo que me preocupa. Empresas de serviços, geralmente, têm como componente de custos um alto percentual em salários e encargos sociais, quando se comparam todos os custos em relação à receita bruta e a outras atividades – indústria e comércio, por exemplo. Não à toa, o setor de serviços é o que mais emprega.

Quanto maior o peso dos salários e encargos na composição dos custos, menor será o volume dos chamados insumos, geradores de créditos, para abatimento no IVA devido.

Para saber se há ou não aumento ou diminuição de tributos na carga tributária dessas empresas optantes pelo Lucro Real ou Presumido, há que se fazer contas.

Aqui começa o problema. A maioria delas são empresas pequenas e limitadas. Portanto, não se encontram dados disponíveis para a análise.

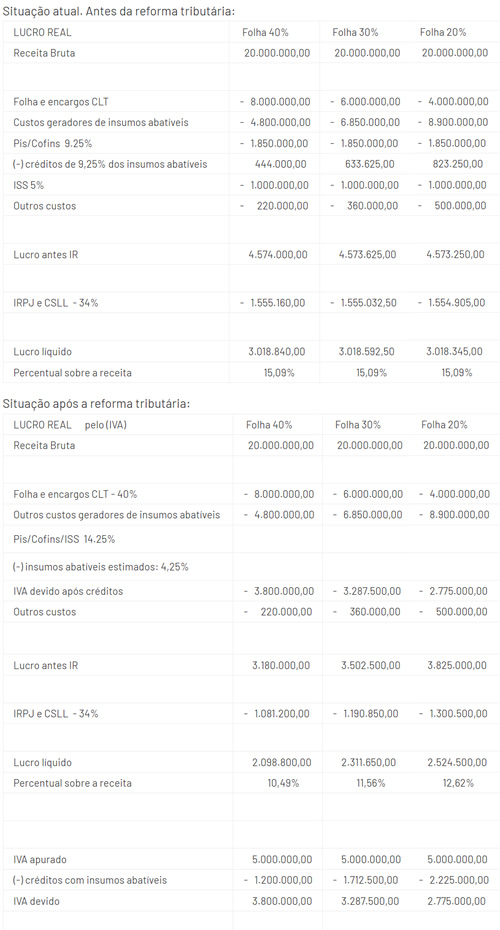

A forma que encontrei para chegar ao resultado demonstrado a seguir foi fazer uma simulação, usando minha experiência como executivo de empresas de serviços e, agora, como consultor em gestão. Não é a maneira correta, mas dá para se ter uma ideia aproximada dos resultados.

O que sei é que, quanto menos a folha de pagamento (CLT) representar de custos em relação à receita, melhor será o aproveitamento de créditos para abater no IVA devido, desde que essas outras despesas sejam insumos geradores de créditos.

Mas de quanto deve ser o peso de custos com pessoal, via CLT, em relação à receita bruta? Como disse, essa informação não está disponível.

Estabeleci, então, como linha de raciocínio, algumas premissas para fazer os cálculos. Espero que, com isso, o empresário possa perceber em que faixa se enquadra, mesmo com a simulação não estando 100% correta, e então saber se a reforma é ou não é vantajosa para sua empresa.

Premissas usadas para o estudo

Foi considerado que:

1 - o IVA será de 25%; 2 - Todo insumo gerará crédito; 3 - A simulação é feita pelo Lucro Real, com Receita Bruta de R$ 20 milhões; 4 - A folha de pagamento representa 40%, 30% e 20% da Receita Bruta; 5 - 100% das contratações são CLT; o lucro líquido, após todos os impostos, está próximo de 15% sobre a Receita Bruta.

O resultado está demostrado a seguir:

O que mostram esses cálculos:

Que uma empresa hoje com 15,09% de lucro líquido e folha de pagamento cujo peso seja de 40% da receita bruta passará a ter somente 10,49% de lucro. Redução de 4.6%, o que representa R$ 920.040 a menos para distribuir.

O mesmo acontece com as empresas cujas folhas de pagamento representam 30% ou 20% da receita bruta. Nesses casos, serão R$ 706.942 e R$ 493.845, respectivamente, a menos para distribuir.

Com esses três exemplos, entendo ser desnecessário fazer simulação para as empresas do Lucro Presumido, já que os percentuais de PIS e Cofins para elas são de 3,65% contra 9,25% no lucro real. Portanto, a redução no lucro dessas empresas será maior do que nas de lucro real, embora ainda não esteja claro se essa opção continuará vigorando nos moldes atuais.

Para as empresas optantes do Simples Nacional, ao que tudo indica, não haverá alterações. O que talvez seja aprovado é que elas poderão optar por pagar os impostos nesse novo formato.

Essa é a fotografia do momento. Preocupante? Sim. Estamos no início das reformas. O Congresso estabeleceu que, entre fevereiro e abril de 2024, estarão abertas as comissões técnicas chefiadas por especialistas, onde todos os setores da economia, representados por suas entidades de classe, poderão discutir, apresentar argumentos contra ou a favor, enfim, negociar. Terão sucesso? Aguardemos.

O fato é que, conforme exaustivamente declarado pelas entidades representativas da área de serviços, esse é o setor que mais sofrerá impacto com a reforma.

Em 2026, começará a ser implantada a reforma, que, prudentemente, iniciará com alíquotas quase que simbólicas, exatamente para testar essa nova modalidade tributária. Se empresas de serviços ou outros setores sofrerem, de fato, impacto muito negativo, com redução significativa de lucros, consequência de alta carga tributária – como demonstrado resumidamente na simulação aqui apresentada –, haverá coragem ou disposição no Congresso para rever o projeto? A conferir.

Sobre o setor de serviços, venho acompanhando pela imprensa argumentos de que essa redução na rentabilidade, consequência do aumento da carga tributária, não é preocupante, já que o tomador do serviço será beneficiado por esse crédito tributário e que, portanto, o prestador do serviço conseguirá com ele uma renegociação para reajustar seus honorários. Será? Tenho dúvidas. E se o tomador também tiver sido impactado?

Pode ser que o tomador do serviço, se de fato for beneficiado, prefira reverter essa vantagem para melhorar seus lucros ou reduzir o preço de venda do seu produto para ficar mais competitivo. Tomar outras decisões, como melhorar a remuneração dos seus fornecedores e parceiros, talvez seja sua terceira ou quarta opção. Você, empresário, o que faria?

Fico à disposição dos leitores para as manifestações, principalmente sobre o raciocínio aplicado nos cálculos. Como disse, estamos no início das reformas e das discussões. Portanto, muita coisa pode mudar.

Antônio Lino Pinto

Sócio da Viramundo Consultoria em Gestão

www.gestaoparaempreendedores.com.br

Publicado por ANTÔNIO LINO PINTO